2019年年报和2020年一季报披露工作落下帷幕。国内汽车行业连续迎来2018年景气度历史性拐点、2019年的深度调整和2020年初的新冠疫情,行业发展连续遭遇重大挫折。

2019年,国内汽车产销分别为2572.1万辆和2576.9万辆,同比分别下滑7.5%和8.2%,继2018年中国车市28年来的首次下滑之后,降幅进一步加大。受宏观经济和补贴退坡等影响,全年新能源汽车产销为124.2万辆和120.6万辆,分别下滑2.3%和4.0%,这也是新能源汽车高速发展十年来,首次年度产销负增长。

在汽车行业关注度最高的乘用车领域,各家上市公司都不同程度受到行业下行的不利影响,业绩和盈利能力显著降低,少数公司甚至出现多年未见的亏损。A股各家上市车企表现究竟如何,让我们从不同角度逐一对比。

长安汽车:现历史性巨亏 应收款逆行业增加

受大环境影响,多数乘用车上市公司2019年的营业收入和净利润出现了双下滑。其中营收降幅最大的是广汽集团,达-17.51%,净利润降幅最大的是长安汽车,高达-488%。

值得注意的是,长安汽车利润降幅不仅显著高于同行,全年26.47亿的净亏损也是公司1997年上市23年来的首次亏损,同时,47.62亿元的扣非净亏损也创下了公司上市以来的最大亏损额。

乘用车上市公司2019年营收和净利增速乘用车上市公司2019年营收和净利增速

此外,新浪财经还注意到,长安汽车还是几家主要上市乘用车企中,唯一一家应收款逆势增加的企业。在2019年行业形势加剧恶化、同行全力加速回款“补血”之际,长安汽车却逆行业而动,经营压力可想而知。

乘用车上市公司近两年应收款乘用车上市公司近两年应收款

广汽集团:盈利能力降幅最大 毛利率与行业脱节

盈利能力是各家车企生存和发展的关键因素,也是车型产品竞争力的重要体现。

2019年,除长安汽车由于亏损,多项盈利指标由正转负外,广汽集团的盈利能力下降最为明显,公司ROE从2018年的14.94%下降至2019年的8.45%,降幅近半。

乘用车上市公司近两年ROE乘用车上市公司近两年ROE

毛利率水平反映的则更为直观。2018年,广汽集团毛利率为18.56%,处于行业前列,而2019年骤降到仅6.90%,处于行业倒数第一的位置,与同行明显脱节。

在各家车企降价促销的背景下,广汽集团受伤最重。

乘用车上市公司近两年毛利率乘用车上市公司近两年毛利率

上汽集团:强力削减研发和资本投入

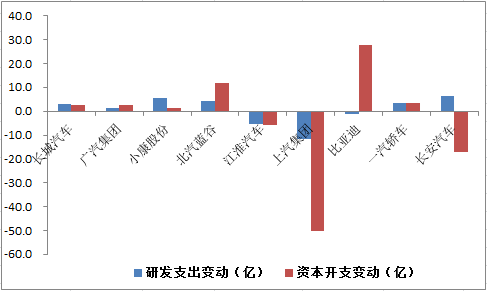

行业面临重大调整时期,无法有效开源,各家车企便纷纷开始缩减各类开支,通过“节流”的方式维持盈利。相比同行,上汽集团把研发投入和资本开支作为了最主要的“节流”发力点。

乘用车上市公司研发和资本投入变动乘用车上市公司研发和资本投入变动

新浪财经统计后看到,2019年,上汽集团在出现罕见的营收、净利双下滑时,大力削减研发投入,研发支出从2018年的159亿缩减至147亿,降幅超过同期营收。

同时,上汽集团对资本开支的削减更为坚决。2018年,上汽资本开支约为320亿,2019年大降至不到270亿,资本开支被砍掉15%以上。

上汽集团通过“软硬件”的投入做文章,能够一定程度上保证当下利润,不过长远来看公司到底会受到多大影响,市场还将保持关注。(文/新浪财经上市公司研究院 昊)

来源:新浪财经

作者:云中漫步

编辑:redcloud

本文链接:https://auto.rednet.cn/m/content/2020/05/06/11261340.html